Sudah lama rasanya nggak nulis lagi mengenai investasi. Setelah menjalani 2022 yang penuh kejutan, di mana return portofolio investasi saya all time high dan mengalahkan IHSG sampai +49.22% vs 10%, rasanya sulit mengharapkan fenomena yang sama di tahun 2023 ini.

Yup, return berlipat-lipat tahun lalu lebih disebabkan karena return saham-saham cyclical pegangan saya seperti ADRO PTBA UNTR SMDR dan PSSI bagger berlipat-lipat karena harga batu bara acuan meroket dari 50-an di akhir 2021 ke hampir 400 USD puncaknya di September 2022. Luar biasa ya.

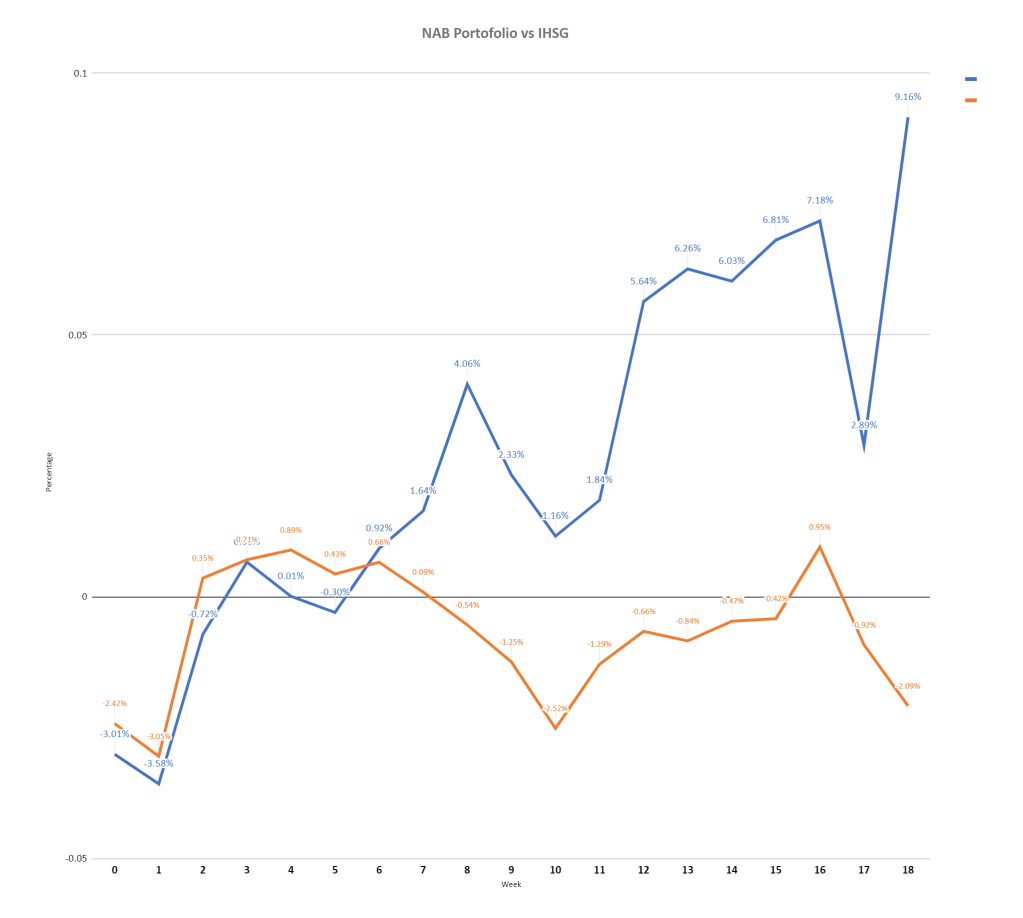

Tahun ini, sudah berjalan 5 bulan, dari catatan yang saya buat sendiri, per W3 Mei ini, return investasi di saham mencatat +9.16% vs IHSG yang masih tertekan -2.09%. Not bad at all lah.

Walaupun kinerja saham-saham batubara menurun drastis secara YTD, hal ini cukup wajar karena saat ini harga batubara sudah “new normal” di kisaran 150-180 USD, namun banyak saham-saham core stock saya malah rally sejak awal tahun.

Sejak awal tahun, saya sudah banyak mengurangi porsi saham siklikal dan juga beberapa perusahaan yang ditunggu-tunggu malah ngga membaik kinerjanya dan juga saya buang beberapa perusahaan karena memang banyak yang lebih menarik.

Di 2023 ini, saya sudah cutloss habis di PZZA, mengapa? karena emiten ini saya harapkan bisa turnaround pasca covid, malah semakin nyungsep karena beban usaha yang menggunung. PZZA ini sebetulnya udah bagus dari sisi pendapatan yang konsisten naik, tapi manajemen nya kurang agresif cut beban operasi sehingga laba nya tergerus sama beban usaha (gaji pegawai) dan beban bunga karena pinjamannya makin gede. Alhasil per Mei ini semua PZZA saya sudah dijual habis dengan kondisi loss +/- 20% hehe.

Emiten kedua yang saya lepas adalah BJTM. bukan karena kinerjanya buruk sih tapi lebih karena sayang aja kalo saya invest di dividen play terlalu banyak. Mengingat saya udah hold POWR dan percaya kinerjanya bakal tumbuh terus, akhirnya BJTM terpaksa dilepas dengan kondisi untung +/- 10% saja.

Kemudian target di 2023 ini adalah melepas porsi saham batubara pelan-pelan. ADRO sudah saya lepas setengahnya dalam kondisi untung hampir +50%. Lumayan lah udah kenyang dividen juga di ADRO dan cukup kecewa karena dividen final 2023 ini hanya 40% aja DPR nya.

Sisa saham batubara lain yaitu PTBA akan saya jual habis dividen atau menjelang cum date. Masih ragu juga kalo Erick Thohir berani kasih perintah DPR 100% yang artinya dividen per share Rp1000. Tapi ya taun politik ini semua mungkin sih. Jadi saya hold dulu aja. Kalo UNTR, sekitar 10% sudah saya lepas habis pembagian dividen jumbo kemarin. Agak sayang sih lepas emiten cash rich dengan manajemen super lincah ini. Paling ya nanti kalau harga nya udah menuju 20K bakal cicil masuk lagi. Sekarang biarin aja dulu masih dalam posisi untung +10%.

Lagipula saham batubara ini dividennya royal jadi ya selama masih di siklusnya saya coba hold aja, toh udah dapat banyak banget dividen dari PTBA UNTR dan ADRO. Oia, di tahun 2022 kemarin, total dividen yang saya dapat dari saham jumlahnya hampir 4 kali lipat dari dividen total di 2021. 2023 ini lebih gila lagi, baru masuk bulan Mei, jumlah dividen yang saya terima udah sama dengan jumlah dividen tahun 2022 dong. Masih menyisakan beberapa emiten kayak POWR ADRO PTBA PSSI PWON dll yang baru bagi dividen di Q3 nanti.

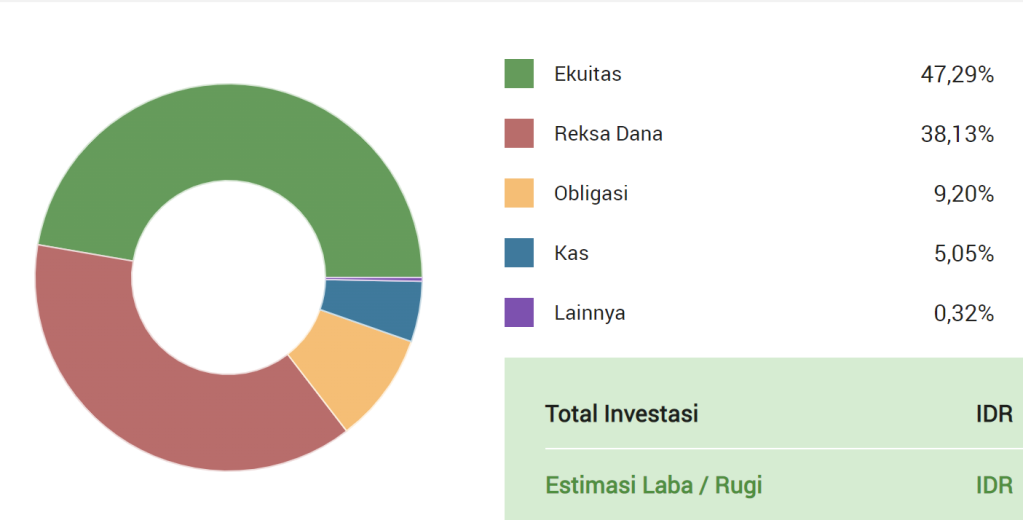

Melihat dari alokasi portofolio, di 2023 ini dry powder di reksadana masih sangat banyak. Porsi saham sekitar 48% sementara porsi RD di 38% dan Obligasi di 9%. Untuk fintech P2P, saya hanya hold Amartha saja dan rutin nabung 1 bulan 1 proyek. So far so good sih dari 26 project hanya 1 yg galbay dan itupun dicover asuransi 75% pokok dikembalikan.

Fokus invetasi di 2023 ini bakal lebih menambah porsi core stock sambil mengurangi terus porsi siklikal. Saat ini ada 7 emiten jagoan yang saya jadikan core stock karena alasan tertentu. Saya coba paparkan sedikit ya tesis investasi dan background kenapa perusahaan ini saya jadikan core stock.

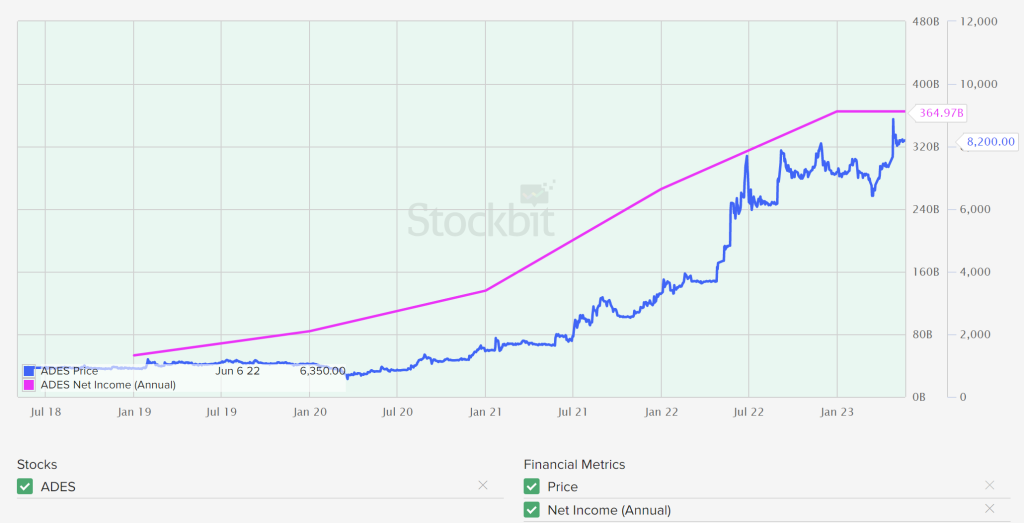

1. ADES (PT Akasha Wira International Tbk)

Perusahaan turn around di tahun 2019 dan menjadi monster kecil pemakan market share 3 big companies : UNVR, KINO, Aqua. Perusahaan ini barang jualannya ada 3: Nestle Pure Life, Makarizo Hair Shampoo, dan F&B brand Mujigae & Wonhae.

Sejak tahun 2019 saat saldo laba perusahaan berbalik dari minus menjadi plus, disitulah harga sahamnya mulai rally dari 600 an dan sekarang anteng di atas 8000 rupiah. Sayangnya saya baru kenal perusahaan ini sejak harganya di 3000-an dan terus average up hingga average saya di 6000-an hehe. Walau telat tapi masih untung 30% dong.

Sisi positif ADES:

- Manajemen ramping dan efisien, mampu melakukan efisiensi gila-gilaan di sisi beban usaha

- Penetrasi pasar online buat merebut market share giants seperti UNVR. Lihat pertumbuhan penjualan makarizo yang di luar nalar karena omnichannel nya.

- Zero debt alias no hutang bank. Semua modal dari kas internal. luar biasa

- Ekspansi terus, baru relokasi pabrik dan penambahan aset tanah dan bangunan untuk lini produksi baru

- Growth minimal 15% per tahun tapi hanya dihargai PE di kisaran 12 dong hehe

Sisi Negatif nya:

- Tidak bagi dividen karena masih perlu kas untuk terus ekspansi

- Sebentar lagi akan memulai lini bisnis baru termasuk usaha minyak goreng kemasan. Bisa berpotensi untuk di-worse-ification

Saat ini ADES sudah masuk sekitar 15% porsi portofolio saya. Lumayan lah. Bakal keep hold terus sampai menjadi mature.

2. ACES (PT ACE Hardware Tbk)

ACES saya beli terus terang karena harganya udah terlalu murah. Dengan kas di 2T dan aset segede itu hanya dihargai di market cap 8.2 T saat harganya 480 perak. Saya masuk ACES pertama kali di harga 900 lalu terus avg down sampai avg di 640. Melihat sebulan terakhir sahamnya gerak dari 480 ke 620, bukan ngga mungkin bakal terus rally sampai harga di 800-an nih.

Sisi positif ACES

- Perbaikan kinerja seiring pulihnya daya beli

- Diuntungkan dengan freight cost dari China yang All time low sehingga COGS akan turun jauh

- Ekspansi di kota-kota kelas dua masih terus dilakukan plus menutup gerai2 yang non profitable sehingga ratio Same Store Growth Sale (SSGS) membaik

- Kas besar, dividen irit. bisa jadi akan ada dividen jumbo saat kinerja membaik nanti. Studi kasus TOTL hehe

Sisi Negatif ACES

- Ekspektasi perbaikan kinerja masih semu mengingat hasil Q1 2023 naik tapi ngga wah banget

- Pas RUPS bisa-bisa zonk gara-gara ngga jadi bagi dividen atau dividen super mini hehe

- Kenaikan harga sudah melebihi kenaikan kinerja, jadi ya bisa memancing orang untuk FOMO dan diguyur di pucuk

ACES sudah mencapai 15% dari portofolio saya saat ini

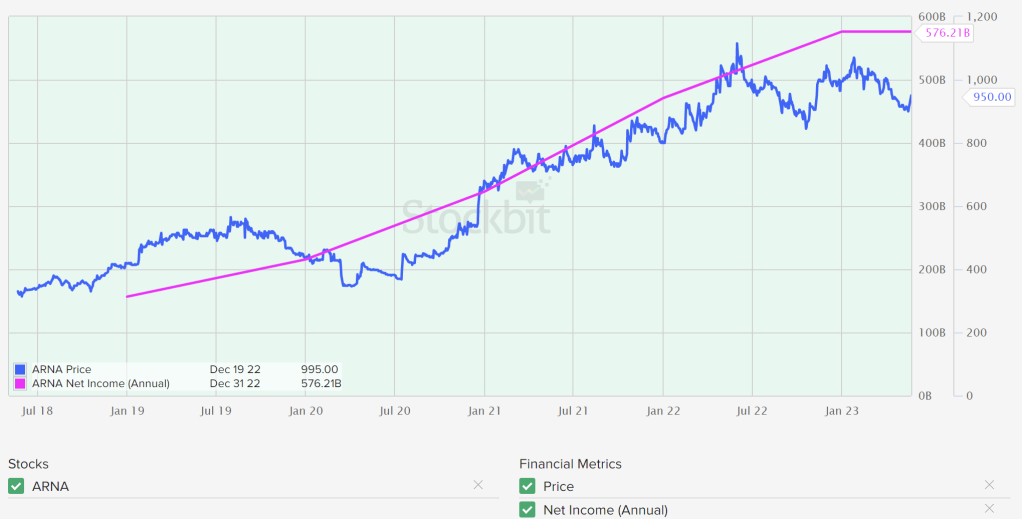

3. ARNA (PT Arwana Citra Mulia Tbk)

Jarang-jarang perusahaan basic industri manufaktur punya kinerja yang konsisten bagus. ARNA ini produsen keramik nomor 1 di indonesia dan nomor 9 di dunia dari sisi kapasitas. Sejak 2015, kinerja nya terus naik tiap tahun ditopang efisiensi biaya (harga gas subsidi) dan daya saing dengan produk-produk cina.

Manajemen juga dipimpin keluarga pendiri dan strategi ekspansi nya cukup unik karena ke depan dia akan mendorong produksi keramik ukurn besar dengan model high end (glazed) karena marginnya tinggi dan baru bisa dipenuhi dari impor tiongkok dan india yang harganya mahal.

Sisi positif ARNA

- Efisiensi biaya luar biasa. Cost produksi per m2 konsisten turun seiring dengan R&D yang dilakukan manajemen

- Ekspansi pabrik baru yang akan onstream di Q3 2023 dan Q2 2024 nambah kapasitas produksi hampir 20% output per tahun

- Royal dividen, dengan payout ratio di atas 50% konsisten

- Ruang pertumbuhan masih tinggi karena katanya konsumsi keramik per kapita indonesia masih jauh di bawah negara tetangga

Sisi negatif ARNA

- Pelemahan daya beli bisa jadi memukul kinerja di 2023. hal ini udah terbukti dari turunnya kinerja YoY di Q1 2023

- ARNA hanya menjual produknya ke CSAP (perusahaan afiliasi), jadi ada potensi piutang macet dan atau manipulasi lapkeu. Perlu pantengin terus kinerja CSAP juga kalau hold ARNA

- Ekspansi bangun pabrik baru menggerus kas, berpotensi nambah utang bank atau ngurangin dividen payout

ARNA sudah mencapai 15% dari total portofolio saya

4. MARK (PT Mark Dynamics Tbk)

Perusahaan cetakan sarung tangan terbesar di dunia ini letaknya di Sumatera Utara rupanya. Mereka ambil lokasi di sini karena klien terbesarnya adalah 2 perusahaan sarung tangan asal Malaysia (Top Gloves dan Hartalega). Jadi ya supaya hemat cost gitu.

Ekspansi yang dilakukan perusahaan ini sudah selesai tepat waktu saat pandemi kemarin sehingga dengan kapasitas sekarang di 2 juta cetakan per tahun, sepertinya belum akan nambah pabrik lagi. Harga MARK ini udah jatuh 40% dari puncaknya pas pandemi kemarin karena melambatnya permintaan. Wajar sih karena udah ngga pandemi, permintaan sarung tangan melambat dan kembali normal. Saya sendiri beli MARK sejak harganya di 900-an dan avg saya masih di 780-an

Sisi positif MARK:

- Pemulihan permintaan cetakan sarung tangan seiring berkurangnya stok di pabrik-pabrik sarung tangan

- Ekspansi sudah selesai, terlihat fokus manajemen per Q1 2023 ini hanya mengurangi beban bunga dengan melunasi pinjaman jangka pendek. Positif karena bisa mulai memupuk cash lagi

- Pengurangan karyawan besar-besaran di 2022 bisa berefek berkurangnya beban usaha. Cost cutting gede-gedean

Sisi Negatif MARK:

- Perlu konfirmasi kinerja dari Hartalega dan Top Gloves selaku top buyer MARK. Dari penerawangan google, sepertinya kinerja Q1 mereka masih jelek, so masih harus bersabara berharap laba MARK pulih

- Kemungkinan nggak akan bagi dividen atau bagi dengan rasio kecil karena kas udah terkuras habis bangun pabrik dan lunasi hutang

- inventory masih tinggi

MARK sudah mencapai 20% dari total porto saya

5. PRDA (PT Prodia Widyahusada Tbk)

Perusahaan jasa laboratorium market leader di Indo. Kinerja sempat meroket karena pandemi, namun sekarang sudah mulai kembali ke “new normal”. Manajemen dipimpin srikandi-srikandi hebat yang inovatif euy. Keren kalau lihat ibu-ibu manajemen PRDA pubex, persis kayak ibu-ibu manajemen di TOTL.

Saya beli PRDA sejak harganya 8000 dan terus avg down sampai harga avg di 6200. Alasan beli PRDA karena paska pandemi, orang akan sadar dengan kesehatan dan akan lebih rutin lakukan check. Saat ini rasio check up per individu di Indo sangat rendah. Terbukti lah dari kita yang kalo merasa sehat hanya 1 kali MCU aja per taun kan?

Sisi Positif PRDA:

- Ekspansi ke kota-kota kelas 2 di luar pulau Jawa mendorong pendapatn

- Ekspansi ke digital technology dengan investasi di pengembangan Prodia Mobile

- Pemeriksaan genomic terus bertambah dan variatif

- emiten tetap royal dividen. MInimal 50% laba bersih jadi dividen

- Cash rich, nilai kas setara kas sudah lewat 1T dengan hampir zero hutang bank

Sisi Negatif PRDA:

- Jumlah pelanggan korporasi nya turun terus

- Ada transaksi agak janggal terkait sewa bangunan dengan PT Grhanis Propertindo, entitas sepengendali. Terlihat nilai sewa terus naik setiap 2 tahun sekali

- Ekspansi ke digital bisa bikin bakar duit macem Halodoc dkk

PRDA baru mencapai 8% dari total portofolio saya

6. SMSM (PT Selamat Sempurna Tbk)

Perusahaan monster satu ini memang luar biasa. Sejak dia berdiri di tahun 1976 dan listing di bursa sejak 1996, hanya pas covid tahun 2020 kemarin yang penjualan dan laba nya turun. Selebihnya growth penjualan selalu double digit dong. Luar biasa memang.

Padahal ini perusahaan jualan utamanya hanya filter oli dan filter udara merk Sakura tapi dipakai di hampir semua mobil di Indonesia dan dunia hehe. Ditambah produk heavy duty filter nya juga baik OEM maupun OES jadi market leader di dunia. Udah bukan kaleng-kaleng lah ini perusahaan. Manajemen juga jempolan dan masih dihandle keluarga pendiri (ADR grup).

Saya beli SMSM sejak 2019 dan masih hold di Avg 1300. Emiten ini royal dividen dan bagi dividen setahun 4 kali cem perusahaan yang listing di NYSE dong.

Sisi positif SMSM:

- Kinerja kinerja kinerja.. Udah ngga perlu banyak omong, SMSM walk the talk dengan growth double digit setiap tahun

- Hutang bank mini, modal kerja kuat, cash rich

- Kapasitas produksi masih 70% sementara permintaan untuk filter masih sangat tinggi di kawasan Asia dan Indonesia

Sisi negatif SMSM:

- Kenaikan harga udah melebihi kenaikan kinerja, jadi rentan kena FOMO

- Dividen yield “hanya” sekitar 5% per tahun, kurang begitu menarik

SMSM sudah mencapai 15% dari total portofolio saya

7. SIDO (PT Sido Muncul Tbk)

Terakhir, perusahaan 1 ini udah ngga perlu dikenalin lagi, perusahaan keluarga pembuat tolak angin yang melegenda. SIDO termasuk perusahaan Cost Efficient Company karena hampir seluruh modal kerjanya dibiayai kas internal, zero debt dan royal dividen (payout hampir 100% setiap tahun).

Sisi positif SIDO:

- Ekspansi ke Nigeria dan negara-negara Afrika bisa mendorong pendapatan di masa depan

- Daya beli masyarakat pulih, berarti konsumsi Tolak Angin dan Kuku Bima mungkin akan naik hehe

- Cash rich, semua laba dikonversi jadi dividen karena zero debt

- Potensi pertumbuhah bisa diharapkan dari Farmasi yang saat ini kontribusi masih 4%an aja

Sisi Negatif SIDO:

- Kinerja Q1 2023 mulai menunjukkan perlambatan meneruskan apa yang dicapai di 2022. alamat hati-hati buat manajemen

- Concordant Pte Ltd yang menggenggam 20% saham SIDO rentan divestasi lagi. Ketika dia divestasi di 2021-2022, harga saham SIDO melorot tajam dari 1100 ke 600-an. Mudah-mudahan nggak kejadian lagi

- Kenaikan beban bahan baku bisa menggerus laba SIDO di 2023 ini.

SIDO baru 8% di portofolio saya

Demikian pembahasan core portofolio saya, ini bukan ajakan untuk beli atau jual ya, hanya mau share aja. Sisa saham siklikal saya masih tetap pegang hanya ngga akan nambah porsi lagi. Saham siklikal seperti PSSI masih saya tunggu meledaknya hehe. Saham siklikal bagus kayak TOTL masih saya HOLD dan Saham properti kayak PWON masih saya pegang nunggu perbaikan sektoral. Begitupun dengan MDKI si produsen karbit, menunggu pemulihan ekonomi supaya barang jualannya laku lagi hehe.

See you in the next article…

Pingback: Rekap Investasi Saham 2023 | randyaria notes